汽车行业周报-2025年第3周

3. 广汽集团2024年净利润同比下降超七成,合资出现明显三梯队

1月10日广汽发布业绩预告称,公司2024年归母净利润为8亿至12亿元,同比降幅在72.91%至81.94%之间。

广汽集团解释称,受行业价格内卷、竞争格局剧变等因素影响,公司汽车销量下滑。广汽集团曾于1月初披露,其2024年汽车销量为200.3万辆,同比下降20.04%。

拓展阅读:

1. 上半年财务数据已大幅恶化

a. 公司第二季度实现营业总收入246.89亿元,同比下降30.17%,环比增长14.48%;

b. 归母净利润2.96亿元,同比下降79.28%,环比下降75.75%;

c. 扣非净利润-10.25亿元,同比下降180.86%,环比下降249.19%。

d. 毛利率较为稳定,2024年第二季度公司毛利率为6.35%,同比上升0.33个百分点。但净利率持续下滑,从2019年的11.33%跌至二季度的只有2.65%。

2. 合资品牌,除了大众和丰田,谁都有可能猝然退出

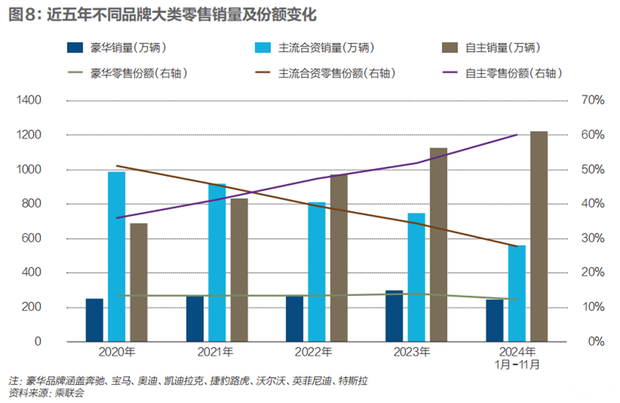

a. 据乘联会统计,2024年前11个月,由一汽-大众、上汽大众、一汽丰田、广汽丰田、东风本田、广汽本田、上汽通用、东风日产等品牌组成的主流合资车企阵营,零售份额已下滑至27.6%。

b. 在五年前,该阵营的零售份额还保持在50%以上,历史巅峰甚至达到60%。如今,相同的份额被自主品牌掌握。

c. 豪华车领域,以北京奔驰、华晨宝马、一汽奥迪、上汽奥迪等为代表的传统豪华车阵营,2024年前11个月零售份额也进一步下降至12.1%。同年三季度,新势力品牌理想汽车的交付量甚至已超过BBA(奔驰、宝马、奥迪)。

3. 除了一汽丰田,其他合资品牌销量都下跌

a. 2024年,除一汽丰田完成80万辆销量目标,并比2023年多卖181辆,其余合资车企均有下降,降幅从2%到40%之间。

b. 2024年,自主品牌在新能源乘用车市场零售占比近九成,其余部分,特斯拉独占半边天。而合资品牌赖以生存的燃油车市场份额则在进一步收窄,预计2024年零售降幅为15%。

4.三菱、铃木等曾经退出中国

a. 此前,铃木、三菱、讴歌等品牌因销量过低已退出中国市场,如今合资品牌集体受挫,让外界对跨国车企的去留更为关切。

b. 随着行业洗牌加剧,那些销量过低、盈利水平较差的企业势必会退出。

5. 当前合资企业销量分为明显的三个梯队

a. 第一梯队:一汽-大众和上汽大众,销量超百万辆;

b. 第二梯队:销量突破70万辆的一汽丰田和广汽丰田,其次是60万辆级的华晨宝马、东风日产、一汽奥迪、上汽通用等品牌。

c. 第三梯队:年销量普遍不超过15万辆,比如北京现代、神龙汽车、长安马自达,至于豪华车阵营的凯迪拉克、林肯、英菲尼迪,销量则更为边缘。

6. 边缘的合资车企年销甚至不足万

a. 旗下拥有东风标致、东风雪铁龙两个品牌的神龙汽车,2024年前十个月累计仅为5.6528万辆,甚至不及比亚迪海豹07单款车的同期销量。英菲尼迪同期累计销量则不足2000辆。

7. 合资品牌躺着赚钱日子过去了,不敢退出,留下又难受

a. 通用汽车为例,2024年三季度营收487.6亿美元,同比增长10.48%;净利润30.56亿美元,同比微降0.25%。但在中国市场,该公司三季度却是亏损1.37亿美元。

b. 瑞银介绍,过去十年,合资车企总共平均每年在中国赚取的净利润约为1500亿元,但在过去两年情况并不乐观,2023年净利润下降约三分之一,2024年上半年则进一步下跌近50%。

c. 在产能方面,中国本土品牌的产能利用率过去几年从65%爬升到了84%。同一时间,主流合资品牌产能利用率却从73%跌到了56%。

d. 退出中国听起来简单,但代价是难以估量的。抛开利润,退出中国市场还将让企业对最新、最前沿的技术把握变得迟钝,长远来说对于国际车企的发展并不是有利的选择。

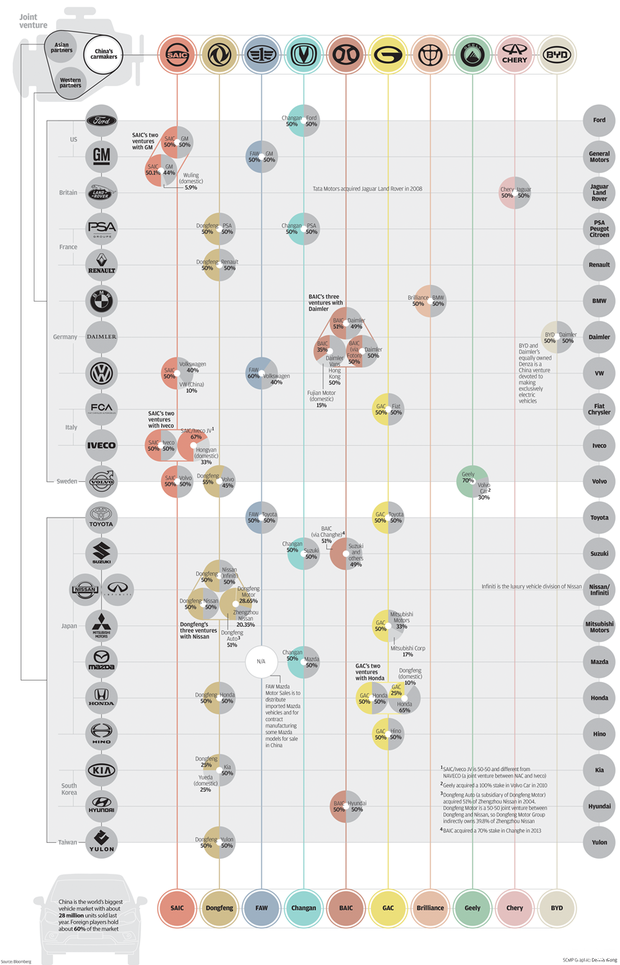

e. 中国合资品牌汇总图:

短评:

作为国际化的受益者,中国汽车市场不仅不能排挤外资,反而要继续扩大和深化开放合作,为跨国企业“立足中国,开拓全球”培养土壤,充分发挥智能网联新能源汽车先发优势,与跨国企业一道,共同推动全球汽车产业电动化、智能化、低碳化发展。

上汽集团与大众汽车集团在上海签署延长合资协议,将上汽大众的合资期延长至2040年。除了巩固燃油车市场地位,合资车企正在丰富产品技术路径,推出更多符合市场需求的插混以及纯电车型,强化产品智电能力。