全球一周汽车行业资讯- 2024年第46-47周

3. 蔚来3季报:单车利润增加,自有现金流转正,依然深度亏损

|

1. 月销稳定2万以上,但单车售价下降,拖累营收 2. 成本下降+规模效应,汽车毛利率增加,单车利润小幅回升 3. 费用率下降,但受新车营销、研发投入等影响,费用绝对值依然位于高位且有增长趋势 4. 依然深度亏损,快速消耗大量现金,不得不分散精力在融资方面 |

11月20日蔚来汽车在美股盘前,港股盘后发布了 2024 年第三季度财报。整体不及预期。

1. 月销连续稳定2万台

a. Q3销量61855台,同比增长11.6%,环比增长7.8%;其中蔚来品牌销量61023台,9月底开始交付的乐道品牌销量832台。

b. 截止到10月底,销量170257台,同比增长35%;累计销量619851台。

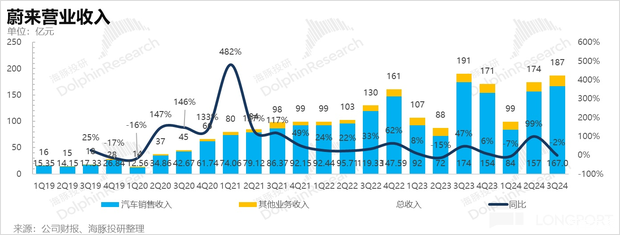

2. 整体营收低于预期

a. 蔚来三季度整体收入 187 亿,低于市场预期 190 亿,主要由于汽车单车售价环比继续下滑,低于市场预期。

b. 其他业务收入 19.8 亿, 略超市场预期 19.2 亿,主要因为汽车保有量继续提升带来的零部件、配件销售,车辆售后服务收入和以及充换电收入增加。

3. 汽车毛利率在降本下创近期新高,但只勉强符合预期

a. 汽车毛利是最为关键的指标,是卖车盈利能力的体现。

b. 而本季度汽车毛利率环比回升了 0.9 个百分点到 13.1%,勉强符合市场预期。原因来自:降本效应的带动,以及销量环比回升,规模效应有所释放。

c. 成本下降:二季度单车成本 23.5 万,环比上个季度继续降低 0.5 万元,带动了汽车毛利率端的回升。原因2个:

▪ 原材料成本下滑(主要电池):三季度由于碳酸锂成本继续下滑,电池成本有所下降。

▪ 规模效应有所释放:三季度蔚来销售车辆 6.2 万辆,环比上行 8%,规模效应有所释放,单车摊折成本下滑。

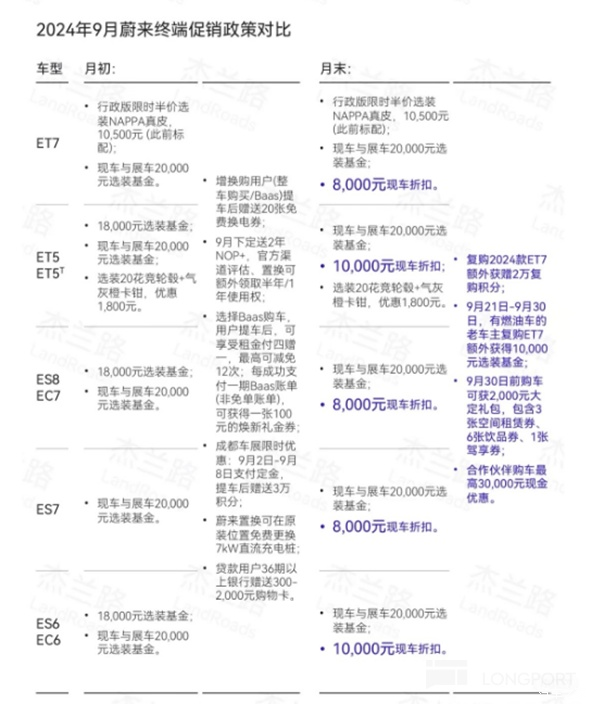

4. 单车售价继续下滑!折扣力度继续加大

a. 本季度低价的乐道 L60 在 9 月底才交付,对三季度单价基本没有拖累,本季度单车价格在基本只卖 2024 款新车的情况下,仍然环比继续下滑至 27 万元,低于市场预期 27.6 万元,以及蔚来之前收入指引中隐含的本季度单价 28.2 万元。原因是在于蔚来在 9 月加大了对于 Nio 主品牌车型的促销力度。

b. 蔚来 9 月对于主品牌 NIO 现车折扣 0.8-1 万元,但实际的现车补贴最高已经达到了近 3 万元(通过合作伙伴购车渠道),而对展车补贴也已经高达了 3.6 万元,促销力度进一步加大,同时选装基金也从 8 月份的 8000 元/辆提升到了 9 月份的 2 万元/辆。

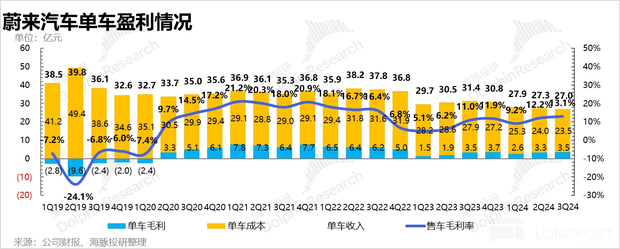

5. 单价下降,但成本降幅更大,让单车毛利回升 0.2 万元

a. 尽管单车售价环比回落 0.3 万元,但好在单车成本环比下降更多,达到0.5 万元,使得蔚来每卖一辆车,可以毛赚 3.5 万元,环比提升 0.2 万元。

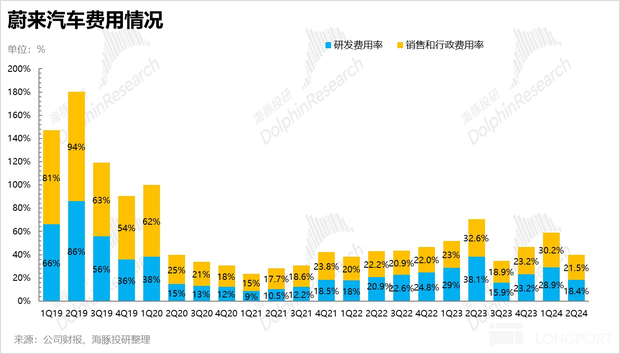

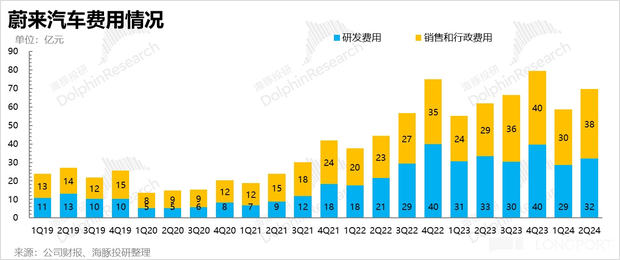

6. 费用率虽有下降,但两费的绝对值超预期,处于高位,并有上升趋势

a. 由于蔚来之前已经沟通过由于 L60 的上市和交付,销管费用会继续增加,所以市场预期本季度的销管费用环比提升 1.5 亿至 39.1 亿,而本季度实际的销管费用 41.1 亿,仍超出市场预期 2 亿。

b. 因为乐道 L60 和蔚来主品牌采用不同渠道,需要继续加大销售人手和门店的铺设(三季度开设了约 100+ 家门店,预计年内门店数量将达到 200 家)

c. 但庞大的研发支出,并没有带来毛利率的大幅提升;行政和销售费用也是,庞大的支出,也没有带来销量的大幅提升。

d. 以下2张图是费用和费用率情况说明

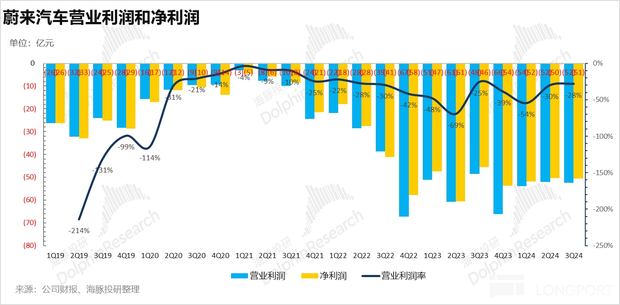

7. 亏损52亿,依然处于深度亏损状态,融资需求依然不低

a. 经营亏损52.4亿,经营亏损率-28%;净利润-51.4亿,净利润率-27.5%。

b. 本季度毛利率端基本和市场预期持平,但由于销售费用端的高投入,最后本季度经营亏损仍有-52 亿,仍然处于深亏状态,导致经营亏损仍然比市场预期的要高。

c. 亏损绝对值依旧保持在单季50亿以上的高位,这对现金的消耗非常大,使得蔚来几乎时刻都得分散精力在融资方面。这种亏损预计至少会持续1-2年,蔚来还得继续融资补血。

d. 而蔚来本季度的自由现金流转正,主要还是因为营运资金的变动 - 占用上游应付账款有所增加(环比增加了 56 亿),也带动了公司账上现金及类现金资产 422 亿,相比上季度环比增加 6 亿。

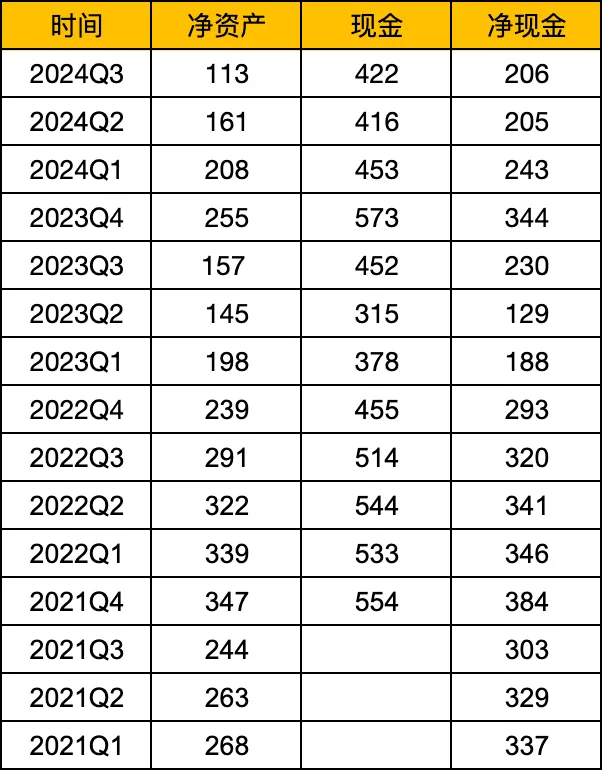

8. 现金储备可观,但对应庞大的流动负债,净现金并不算多

a. 截止Q3,净资产已经跌到113亿;现金储备422亿人民币,有息负债216亿,净现金206亿。

b. 可动用现金规模依旧很可观,但200多亿的有息负债,每年利息可能就接近10个亿,一直处于借新还旧的状态。

c. 另外应付款也达到300亿,一年内流动负债高达570多亿,所以看似现金不少,实际资金依旧非常紧张。

短评:

本季度财报提到了本季度自由现金流转正,主要还是因为营运资金的增加,原因是占用了上游供应商钱,应付账款有所增加(环比增加了 56 亿),也带动了公司账上现金及类现金资产 422 亿,相比上季度环比增加 6 亿。

如果未来销量大幅增长,相信现金流会进一步改善,如果销量依旧如目前这样,现金流会极度的紧张。现金的巨大快速消耗,使得蔚来时刻都得分散精力在融资方面。